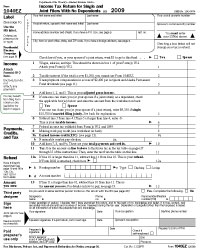

1040 EZ表

點圖觀看IRS官網 1040EZ表 |

所有表格中最簡單的表格,也是所有報稅中最便宜的表格。1040EZ表適用於單身或已婚合併申報,無房屋及被撫養人等家庭負擔,應納所得稅的收入少於十萬美元者,只有純工資(什麼是W-2表?)、利息或者失業金等收入者。 1040EZ表非常容易填寫,不少人直接用網路報稅,比起找稅務師省一些。雖然報稅軟體不貴,因為稅法每年改,所以每年都要重新買,而且如果是第一次用要花些時間來學習如何使用軟體。比較受歡迎又可靠的網路報稅公司有: 1040EZ表的形式固定,是以最基本的方式看個人去年的收入,然後以Federal Income Tax Bracket 計算應該要繳多少稅。多繳則退,少繳則補。雖然1040EZ可以為人省下找稅務師的費用,卻因此很多能退稅的地方會被忽略掉。如果是拿H-1工作簽證、非美國居民者則不建議用1040EZ表。 |

1040 A表

點圖觀看IRS官網 1040A表 |

若是您有一些不符合1040 EZ表的條件,您就必須看您是否符合1040 A表了。1040 A表適用於應納所得稅的收入少於十萬美元者,有必須申報的資本利得收入 (什麼是Capital Gain and Losses?),申請某些抵稅,申請IRA退休計劃或學生貸款利息抵稅(Student Loan Interest Deductions)。 |

1040表

點圖觀看IRS官網 1040表 |

如果1040 EZ與1040 A都不符合您的狀況,您又是美國合法居民,那您一定要使用1040表。1040表除了基本的1040表本身,還另外有很多副表(Schedule)來補足1040表內無法說明及填寫的事項。依照每個人的狀況不同,所需要的副表也不一樣。 如果您去年的收入超過十萬元美金,申請逐項扣抵(Itemized Deductions),申報自雇所得,或者申報出售房屋所得,只要您有以上其中一項,您都必須要用1040表。 |

1040NR表

點圖觀看IRS官網 1040NR表 |

1040NR的NR指的是Non-resident,即是“非美國居民”。只要是留學生、拿工作簽證者都應該用1040NR表報稅。 |

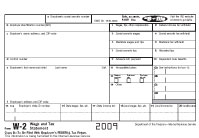

W-2表

點圖觀看IRS官網 W-2表 |

W-2表示年底、年初期間從雇主那兒收到的工資和所得稅申報表。通常所得稅都會先由雇主向政府繳納,直接從薪水裡面扣除,到手頭上的錢是已經繳過稅,W-2表則是列出去年所得到的收入。在美國若月收入小費超過$20美金就必須報稅,也應算入W-2表內。 |

以下是IRS國稅局規定什麼時候該用哪一張表格,且必須要符合下列所有條件才能用該表格:

| Form 1040EZ 須全符合 |

Form 1040A 其中一項符合 |

Form 1040 其中一項符合 |

| 1. 報稅身份為單身或者已婚合併申報。若在2009年之中有任何時段您非美國居民身份,您一定要使用已婚合併申報。 2. 您﹝已婚合併申報者則您與配偶﹞在2009年期間年齡在六十五歲以下。如果您的出生日期在1945年1月1日,在2009年年末時,算作65歳。 3. 無被撫養人。 4. 應納所得稅的收入低於$100,000美元。 5. 您只有以下收入來源:工資、薪酬、失業救濟金、阿拉斯加永久基金分紅、應稅獎學金及補助金、$1,500以下的應稅利息。 6. 沒有預領任何低收入補助 (EIC)。 7. 出要求調整收入,如IRA 或學生貸款利息。 8. 沒有申請低收入補助(EIC)或工作所得減免額(making work pay credit)以外的抵稅項目。 9. 沒有欠任何家庭雇傭所得稅。 10. 沒有申請額外的房地產標準抵稅額、購新車抵稅額、或者災害損失。 如果您沒有符合以上所有狀況,您一定要看1040A表或1040表。 |

1. 只有以下收入來源:工資、薪酬、養老金和年金、從IRS退休帳戶所領的錢、應稅社安福利與鐵路退休福利、應稅獎學金與補助金、利息、一般的分紅﹝包括阿拉斯加永久基金分紅﹞、資本利得分紅、以及失業救濟金。 2. 應納所得稅的收入低於$100,000美元。 3. 只有提出要求調整以下收入: a. 教育家開銷 b. 個人退休帳戶抵稅 c. 學生貸款利息抵稅 d. 學雜費減免 4. 不申請逐項扣減 (Itemized Deductions)。 5. 所納的稅來至於以下項目: a. Tax Table b. AMT税 c. 預領低收入補助(EIC)。 d. 申請教育費用抵所得稅沖銷。 e. 8615稅表,投資超過$1,900的兒童應納的稅。 f. 合格股利(Qualified Dividends)與資本利得(Capital Gain)稅率計算表。 6. 只申請以下抵稅項目: a. 兒童與被撫養人養育費用。 b. 老人或殘疾人補助。 c. 兒童抵稅。 d. 額外兒童抵稅。 e. 教育費用抵稅。 f. 退休儲蓄抵稅。 g. 低收入補助 (EIC)。 h. 工作所得抵稅(Making Work Pay)。 i. 政府相關人士退休抵稅。 7. 您從公司福利中獲得來的股票中,不必繳納AMT稅。 |

1. 應納所得稅的收入高於$100,000美元。 2. 申請逐項扣減 (Itemized Deductions)。 3. 有1040EZ表與1040A表格無法申報的收入,包含1986年8月7日以後的私營活動債券的豁免稅。 4. 申請調整1040A表中沒有列出的收入。 5. 收到的W-2表中的第12格中顯示人壽保險或小費收入未納社安稅與醫療稅。 6. 一年中的任何一個月收到$20美金以上的小費,卻沒有向雇主申報。 7. 波多黎各 (Puerto Rico)的居民,有非來自波多黎各的收入須申報。 8. 申請1040A表中沒有列出的抵稅項目。 9. 從流亡海外的公司得到的內幕股票補償未納消費稅。 10. W-2表的box 12中顯示數字,數字後跟著英文字母 “Z”。 11. 擁有IRA分配的合格健康儲蓄。 12. 您的雇主沒有預扣社安稅與醫療稅。 13. 收益必須用其他表格才能申報特定exclusions、稅或者交易。 14. 在2005年10月16日以後宣告破產者。 15. 聯邦政府認可的重大災害項目中有申報災害損失。 |

No comments:

Post a Comment